Die Zeiten niedriger Bauzinsen sind vorerst vorbei! Es lohnt sich dennoch die eigene Anschlussfinanzierung stets im Blick zu behalten.

Dinge ändern sich rasend schnell, immer wieder hört man den Ausspruch: „Wir befinden uns in einer schnelllebigen Zeit“. Aktuell ist „KI“ in aller Munde, höchstwahrscheinlich wird damit der technische Wandel und Fortschritt auf eine neue Stufe gehoben, darüber hinaus folgt in schneller Folge eine Krise der Nächsten, die Inflation hat hierzulande kaum noch gekannte Höhen erreicht.

Auch die Bauzinsen passen in diese unvollständige Aufzählung. Die Zinswende kam Anfang 2022, zu dieser Zeit lagen die Zinssätze um die ein Prozent oder sogar weniger für eine Baufinanzierung mit 10 und mehr Jahren Zinsbindung. Kannten die Zinsen in den letzten 10 Jahren davor fast nur eine Richtung, nach unten, war der Anstieg dann dagegen schnell und steil. Innerhalb kürzester Zeit verdrei- bis vervierfachten sich die Bauzinsen. Viele Bauvorhaben liegen seither auf Eis, da die gestiegenen Finanzierungskosten gepaart mit ebenso gestiegenen Baukosten von den Bauherren nicht mehr zu bewältigen sind. Gestiegene Bauzinsen betreffen daneben auch bestehende Baufinanzierungen, deren Zinsbindung demnächst ausläuft.

Wichtige Ereignisse

Was sind Ihrer Meinung nach die wichtigsten und prägendsten Ereignisse und Stationen im Leben eines Menschen?

Sicherlich nimmt auch bei Ihnen die eigene Hochzeit und die Geburt der Kinder einen der ersten Plätze ein. Die Entscheidung für das eigene Heim wird bei vielen Menschen wahrscheinlich auch zu einem der wichtigsten und prägendsten Ereignisse im Leben gehören.

Mit dem Kauf oder dem Bau einer Immobilie in Verbindung mit der hierfür benötigten Baufinanzierung ist man nicht alle Sorgen los. Schneller als die meisten denken, können bei einem Bestandsobjekt weitere Investitionen in die Substanz zum Werterhalt oder zur Aufwertung notwendig werden. Die heißen Diskussionen und Beschlüsse auf Bundes- und EU-Ebene zur energetischen „Zwangs“-Sanierung und einem Heizungstausch in Bestandsobjekten tragen derzeit ihr Übriges zur Verunsicherung der Bürger bei.

Auch der Zinsablauf der Erstfinanzierung rückt häufig viel schneller heran als man am Anfang denkt. Bewusst greift daher der Titel dieses Artikels: „Heute schon an morgen denken“ diesen altbekannten Ratschlag auf, sich rechtzeitig mit der eigenen Anschlussfinanzierung auseinanderzusetzen.

Wie sieht es in der Praxis aus?

Der überwiegende Teil der Baufinanzierungen wird heute mit Zinsbindungen zwischen 10 und 15 Jahren abgeschlossen. Die Gesamtlaufzeiten der Darlehen betragen jedoch meist deutlich mehr als 30 Jahre, so dass zum Ende der Zinsbindung in sehr vielen Fällen noch eine hohe Restschuld besteht und damit das Risiko bei steigenden Zinsen eine erheblich höhere Darlehensrate stemmen zu müssen.

Ihr Zinsablauf steht noch nicht an, Sie haben noch ausreichend Zeit – vielleicht 3 Jahre oder noch etwas länger? Sie sind hierdurch sehr entspannt und lehnen sich zurück, Ihre Devise lautet dabei erst einmal abzuwarten. Die Zinsen sind seit vergangenem Jahr sehr stark angestiegen und die Wahrscheinlichkeit fallender Zinsen bis zum Zinsablauf somit durchaus mehr als realistisch.

Ja, dies kann natürlich genau so eintreten. Falls Sie mit Ihrer Einstellung Recht behalten, gratuliere ich Ihnen, Sie haben alles richtig gemacht. Allerdings erinnert dieses Vorgehen ein wenig, wie mit Aktien oder Optionsscheinen an der Börse zu spekulieren. Hier lockt auch die Chance auf einen guten Gewinn, jedoch das Risiko sich zu verkalkulieren ist ebenfalls groß und schnell wird aus dem erhofften Gewinn ein ansehnlicher Verlust.

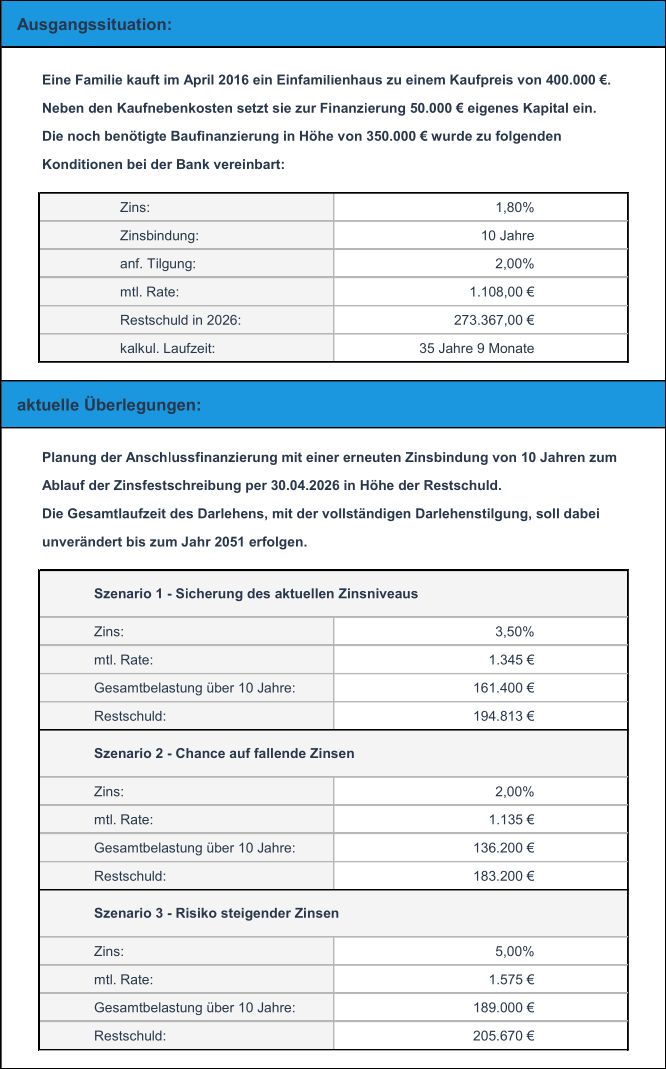

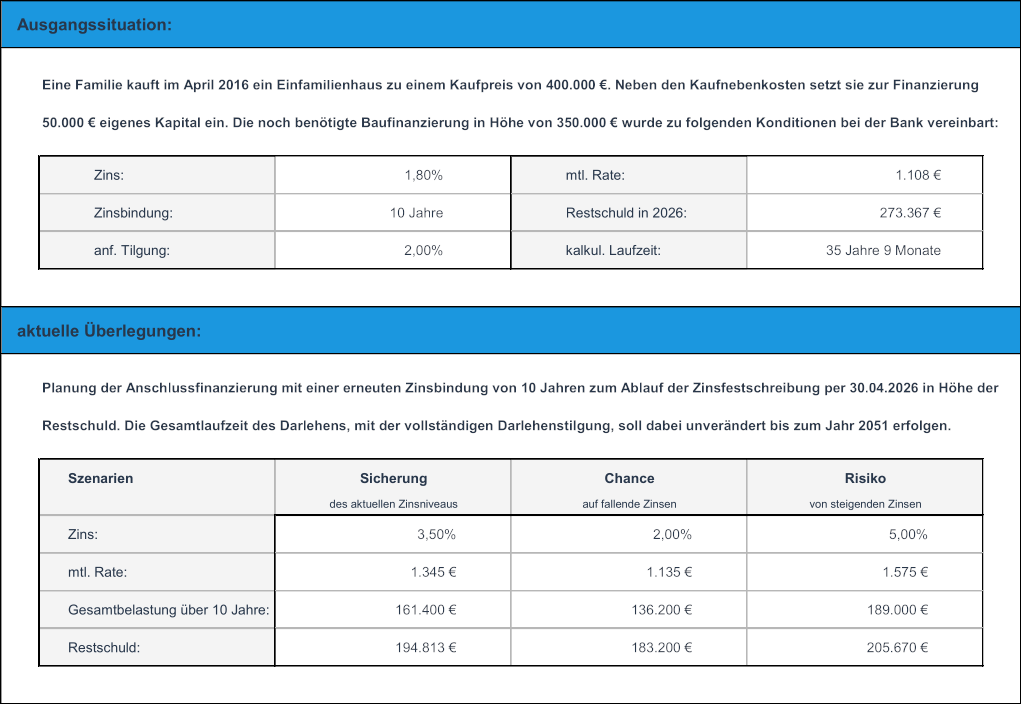

Machen wir daher einen kurzen Exkurs an einem realistischen Praxisbeispiel um die Chancen und Risiken besser zu verstehen:

Welche Erkenntnisse ergeben sich aus diesem Beispiel?

Sofern Sie sich bereits jetzt das aktuelle Zinsniveau mit einem Forwarddarlehen für in 3 Jahren sichern, schließen Sie explizit ein Zinsrisiko zum Zeitpunkt des Zinsablaufes für einen weiteren Zeitraum von 10 Jahren komplett aus. Dies hat allerdings zur Konsequenz, dass aufgrund der gestiegenen Zinsen gegenüber der Erstfinanzierung eine monatliche Mehrbelastung von ca. 240 € von Ihnen zu tragen ist. Sie können jedoch durch die Zinssicherung bereits jetzt Ihr Budget kalkulieren, gehen kein weiteres Risiko steigender Zinsen ein, verlieren andererseits die Chance von wieder sinkenden Zinsen zum Zinsablauf zu profitieren.

Warten sie dagegen weiter ab und die Zinssätze fallen auf ein Niveau von im Beispiel angenommenen 2,00 % zurück, dann bleibt die monatliche Rate in etwa auf dem Niveau der Erstfinanzierung. Gegenüber der Variante mit der Zinssicherung haben Sie über den Zeitraum der Zinsfestschreibung einen Vorteil geringerer Ratenbelastungen von insgesamt rund 25.000 € und dazu noch eine geringere Restschuld von nochmals gut 11.600 € – herzlichen Glückwunsch, hier hätte sich Zocken gelohnt!

Sollten allerdings die Zinsen wider Erwarten auf ein Niveau von 5,00 % steigen, was letztmalig im Jahr 2011 der Fall war, ergibt sich für Sie eine erhebliche Mehrbelastung gegenüber der Zinssicherung von ca. 27.600 € und zusätzlich auch eine höhere Restschuld von knapp 11.000 € – jetzt ist guter Rat teuer und die Erkenntnis bei Ihnen wahrscheinlich die: „Hätte ich lieber doch vor 3 Jahren die vermeintlich hohen Zinsen von 3,50 % gesichert“.

Was machen sie daraus?

Sind Sie nicht bereit bei ihrer Baufinanzierung zu zocken? Haben Sie jedoch auch nicht die vielbesagte Glaskugel im Schrank, die Ihnen die Zinsentwicklung voraussagt? Dann ist es für Sie ratsam, sich rechtzeitig mit der eigenen Finanzierung und dem kommenden Zinsanschluss zu beschäftigen. 3 bis 5 Jahre vor Zinsablauf ist ein guter Zeitpunkt, sich wieder mit der eigenen Baufinanzierung auseinanderzusetzen und sich die aktuellen Zinskonditionen anzuschauen. Beziehen Sie in Ihre weiteren Überlegungen ebenfalls mit ein, welche Pläne Sie für die Zukunft haben, welche weiteren Investitionen anstehen und ob Sie gegebenenfalls Sondertilgungen in die Finanzierung leisten wollen. Kommen Sie dann zu der Entscheidung, dass aktuell noch nicht der richtige Zeitpunkt ist, die Zinskonditionen zu sichern, dann sollten Sie sich zukünftig zumindest jedes Jahr neu diese Überlegungen stellen. So können Sie von der Zinsentwicklung am Markt nicht überrascht werden und haben stets ausreichend Zeit die möglichen Alternativen rechtzeitig und in Ruhe gegeneinander abzuwägen.

Wie sieht es nun konkret mit Ihrer Finanzierung aus? Kennen Sie Ihren Zinsablauf und die prognostizierte Restschuld zum Ablauftermin? Wenn nicht, wir stehen Ihnen dabei gern unterstützend und beratend zur Seite, stellen ihnen individuell auf Ihre Bedürfnisse zugeschnittene Optionen und Alternativen vor und helfen Ihnen bei Ihrer Entscheidungsfindung.

Wollen Sie sich näher mit dem Thema Anschlussfinanzierung befassen, dann finden Sie zahlreiche Informationen und hilfreiche Hinweise auf unserer Homepage. Nutzen Sie gleich den nachfolgenden Button.

Haben Sie bereits einen konkreten Beratungsbedarf, dann vereinbaren Sie am besten direkt einen Termin. Rufen Sie uns an, buchen online über unseren Buchungskalender oder schreiben uns einfach eine E-Mail.

Wir freuen uns auf Sie – denn Ihre Baufinanzierung ist Vertrauenssache…

Andre Bettermann

geschäftsführender Gesellschafter,

Finanzierungsberater

Telefon: 0351 2611 389

E-Mail: andre.bettermann@ihre-baufinanzierung.de

Mo–Do: 9:00–18:00 Uhr / Fr: 9:00–16:00 Uhr

Sie haben Fragen?

Vereinbaren Sie mit uns ein vertrauensvolles Beratungsgespräch, egal ob per Mail, vor Ort oder per Telefon unter 0351 2611 389. Wir sind persönlich für Sie da.